Technologische Fortschritte verändern traditionelle Praktiken und revolutionieren, wie Versicherer in verschiedenen Bereichen agieren. Hier erfahren Sie, wie IT-Innovationen signifikante Veränderungen in der Versicherungsbranche vorantreiben.

Die wichtigsten Aspekte dieses Artikels

- Synthetische Daten können effektiv Einsparungen erhöhen und Kosten reduzieren.

- KI-gesteuerte digitale Technologie ist entscheidend, um die Kundenzufriedenheit zu erhöhen und Dienstleistungen zu personalisieren.

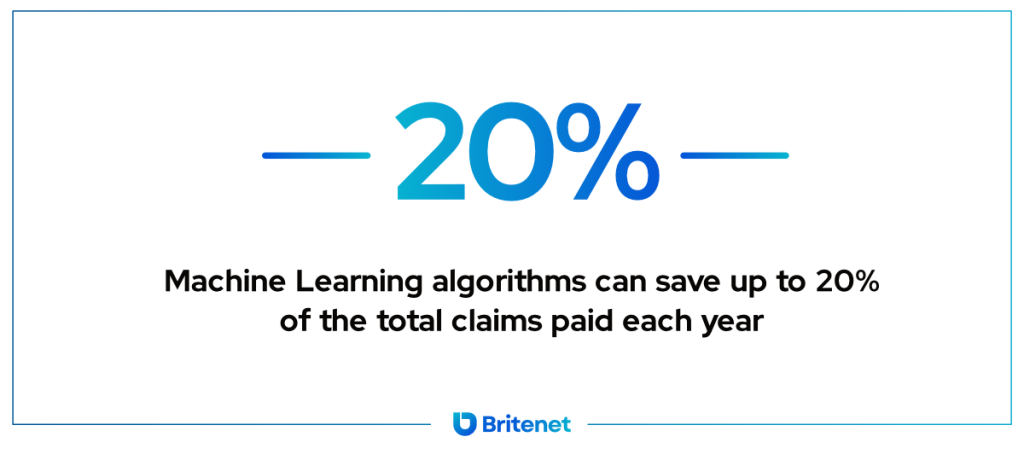

- Fortgeschrittene maschinelle Lernalgorithmen verhindern falsche Ansprüche in Millionenhöhe pro Jahr.

Synthetische Daten für automatisierte Underwriting-Systeme können potenziell zu Kosteneinsparungen von 30% führen

Warum synthetische Daten wählen?

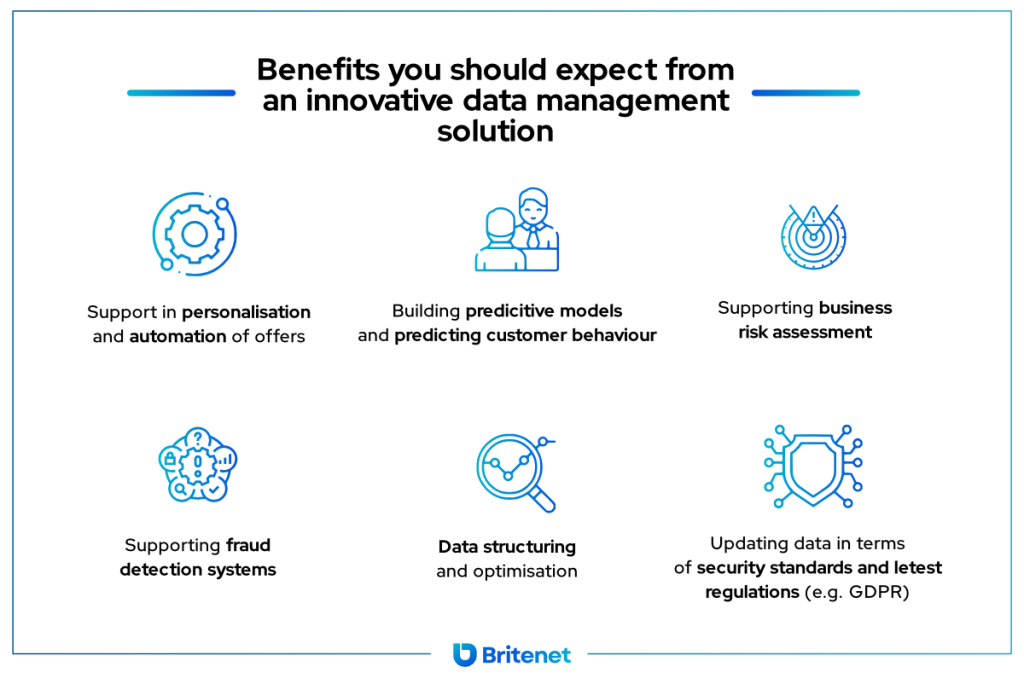

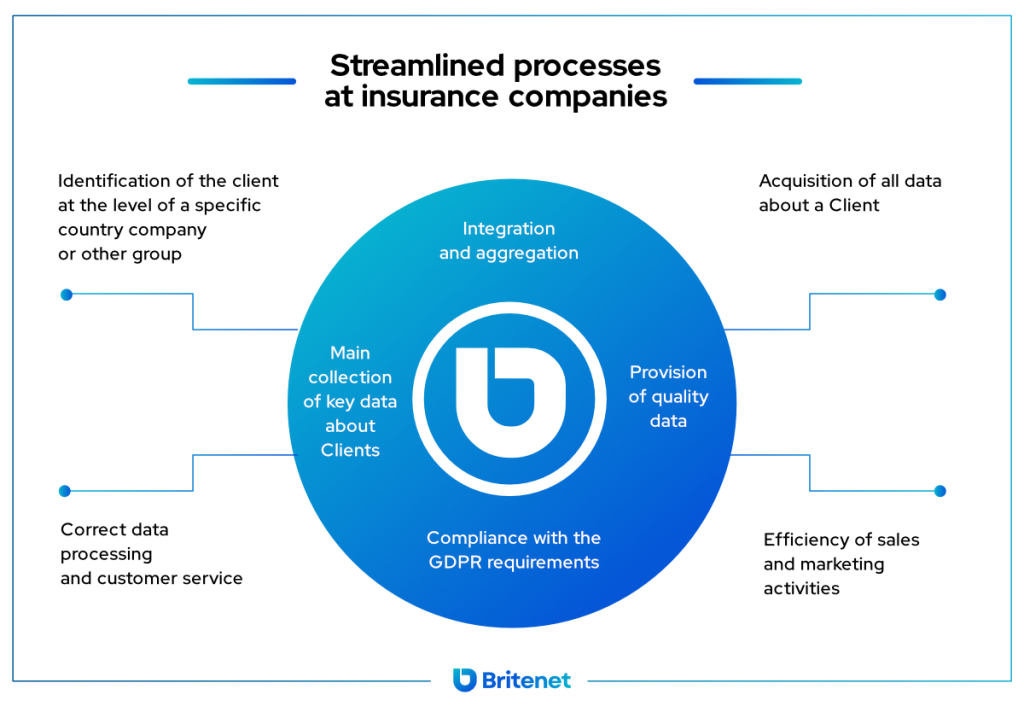

Ein Mangel an wertvollen Daten führt zu ungenauen analytischen Ergebnissen und erhöht das Risiko, falsche Geschäftsentscheidungen zu treffen. Synthetische Daten füllen die Lücken in realen Daten, während sie gleichzeitig den Schutz der Kundendaten gewährleisten und den Schulungsprozess von KI-Modellen verbessern. Dies ermöglicht es, bessere strategische Entscheidungen zu treffen, die operationale Effizienz zu verbessern und sich schneller an sich ändernde Marktbedingungen anzupassen.

Entdecken Sie das Potenzial, das in synthetischen Daten verborgen ist.

Synthetische Daten, die durch fortschrittliche maschinelle Lernalgorithmen generiert werden, entwickeln sich zu einem Game-Changer in Underwriting-Prozessen. Indem sie reale Szenarien replizieren und gleichzeitig den Datenschutz der Kunden gewährleisten, können Versicherer KI-Modelle effektiver trainieren, was zu einer verbesserten Entscheidungsfindung und Skalierbarkeit führt. Studien legen nahe, dass die Implementierung von KI-gesteuerten Underwriting-Lösungen potenziell zu Kosteneinsparungen von bis zu 30 % bei den operativen Ausgaben führt, was für große Versicherer potenzielle jährliche Einsparungen in Millionenhöhe bedeutet.

Britenet hat ein maßgeschneidertes System entworfen und entwickelt, um einem Versicherungsunternehmen zu helfen, einen neuen Bereich ihres Geschäfts zu verwalten. Sie implementierten einen Berichts- und Analyseprozess und entwarfen ein Kundenportal. Sie behielten während des gesamten Projekts die Eigentumsrechte an ihrer Arbeit.

Bartosz Okrasa – Chief Financial Officer

Towarzystwo Ubezpieczeń Wzajemnych

Nutzen Sie digitale Assistenten und Natural Language Processing (NLP), um Effizienzgewinne von bis zu 1.000 Euro pro Police zu erzielen

Nutzen Sie KI, um Ihren Kunden näher zu kommen.

Viele Versicherungsunternehmen haben Schwierigkeiten, die Bedürfnisse ihrer Kunden zu verstehen. Dies, kombiniert mit einem Mangel an effektiven Werkzeugen zur Verarbeitung großer Datenmengen, führt zu deutlich längeren Wartezeiten im Kundenservice. Die Verwendung von NLP-Technologie ermöglicht schnellere und präzisere Antworten auf Anfragen sowie die Personalisierung von Dienstleistungen – was zu einer höheren Kundenzufriedenheit führt.

Ist es möglich, dass ein Chatbot nicht die Kunden nervt? Erfahren Sie, was unser Experte dazu sagt!

Wie kann NLP-Technologie Ihr Wachstum unterstützen?

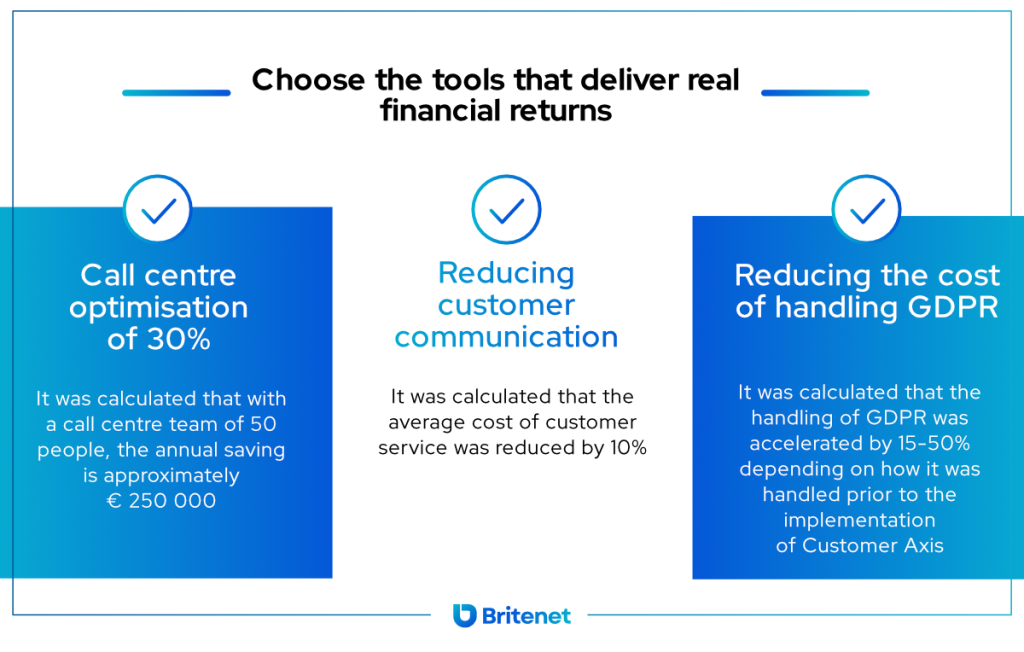

Die Integration von KI-gesteuerten digitalen Assistenten und NLP-Technologien optimiert Kundeninteraktionen und reduziert die Betriebskosten für Versicherer. Von der Underwriting bis zur Schadensbearbeitung erleichtern diese Innovationen reibungslosere Arbeitsabläufe, trotz anfänglicher Skepsis einiger Verbraucher gegenüber Sprachassistenten. Die Integration von digitalen Assistenten und NLP-Technologien kann Kundeninteraktionen optimieren und die Kosten für Callcenter um bis zu 30 % senken. Darüber hinaus können Versicherer erhebliche Effizienzsteigerungen erzielen, mit potenziellen Einsparungen von bis zu 1.000 Euro pro Police durch automatisierten Kundensupport und die Lösung von Anfragen.

Automatisiertes Underwriting: Nutzen Sie KI, um Ihre Gewinne zu steigern

Was ist der Hauptfehler von Unternehmen in der Versicherungsbranche?

Die Hauptgründe für hohe operative Kosten und den Verlust von Wettbewerbsfähigkeit auf dem Markt sind in der Regel übermäßig lange Entscheidungsprozesse, falsche Risikobewertungen und unzureichende Geschäftsmöglichkeiten – aufgrund eines Mangels an wertvollen Daten. Viele Unternehmen in der Versicherungsbranche versuchen, ihre Situation zu verbessern, indem sie mehrere verteilte Lösungen implementieren und so noch mehr Dateninkonsistenzen einführen. Durch die Zusammenarbeit mit einem vertrauenswürdigen IT-Partner können Versicherungsunternehmen die vorhandenen Daten verbinden und vereinheitlichen und so beginnen, vom vollen Potenzial der Daten zu profitieren.

Steigern Sie Ihr Geschäft mit automatisiertem Underwriting

Robotic Process Automation (RPA) und KI-gesteuerte automatisierte Underwriting-Systeme vereinfachen die Risikobewertung und die Policen-Ausstellung, was zu erheblichen Zeit- und Kosteneinsparungen führt. McKinsey schätzt ein beträchtliches Potenzial zur Wertschöpfung durch KI-Investitionen in verschiedenen Versicherungsfunktionen. Robotic Process Automation und KI-gesteuertes Underwriting können die Kosten für manuelle Verarbeitung drastisch reduzieren. Versicherer können durch optimierte Underwriting-Prozesse bis zu 5.000 Euro pro Monat einsparen, was für große Versicherungsunternehmen potenzielle jährliche Einsparungen von Hunderten Millionen Euro bedeutet.

Effektivere Betrugserkennung durch maschinelles Lernen

Schützen Sie Ihr Unternehmen mit maschinellem Lernen.

Jedes Jahr verursacht Versicherungsbetrug europäischen Versicherern und ihren Kunden rund 13 Milliarden Euro. Die Anfälligkeit für unentdeckte Informationsmanipulation und Dokumentenfälschung bedeutet nicht nur finanzielle Verluste, sondern auch Schäden für die Glaubwürdigkeit und den Ruf eines Unternehmens. Die Antwort auf Betrug sind IT-Lösungen, die maschinelle Lernalgorithmen verwenden.

Nutzen Sie maschinelles Lernen, um Ihr Unternehmen zu schützen.

Bevor Sie maschinelles Lernen implementieren – 5 Fragen, die Sie sich stellen sollten:

Maschinelle Lernalgorithmen erweisen sich als effektive Werkzeuge im Kampf gegen Versicherungsbetrug. Durch die Analyse umfangreicher Datensätze und die Identifizierung verdächtiger Muster können Versicherer betrügerische Aktivitäten effizienter erkennen und verhindern, wodurch sie ihre finanziellen Interessen schützen und die Gesamtintegrität der Branche verbessern können. Die Implementierung von maschinellen Lernalgorithmen zur Betrugserkennung kann erhebliche finanzielle Vorteile bringen. Versicherer können betrügerische Ansprüche im Wert von Millionen Dollar pro Jahr verhindern, wobei Studien potenzielle Einsparungen von bis zu 20 % der jährlich ausgezahlten Gesamtschadenssumme nahelegen.

Als jemand, der tief in BI-Technologie eingetaucht ist, kann ich nicht genug betonen, wie wichtig es ist, ein Netz aus modernsten IT-Technologien wie maschinellem Lernen und natürlicher Sprachverarbeitung (NLP) sowie natürlich Datenlagern oder -seen im Versicherungsbereich zu weben, während wir mit vertrauenswürdigen IT-Verbündeten zusammenarbeiten. Es geht nicht nur darum, Systeme aufzurüsten; es geht darum, die Zukunft unserer Branche zu gestalten. Indem wir diese Technologien synergisieren, optimieren wir nicht nur Abläufe – wir entdecken neue Erkenntnisse, managen Risiken intelligenter und verbinden uns wirklich auf einer tiefen Ebene mit unseren Kunden. Es ist diese Harmonie von Innovation und Zusammenarbeit, die uns mit Zuversicht vorantreibt, wobei Datenlager als unsere Grundlage dienen, um im sich ständig weiterentwickelnden Bereich der Versicherung zu navigieren und erfolgreich zu sein.

Łukasz Nienartowicz – Head of Business Intelligence

Fazit

Unternehmen im Versicherungssektor werden hauptsächlich durch eine unzureichend vorbereitete IT-Infrastruktur am dynamischen Wachstum gehindert. Viele Unternehmen stoppen ihr Wachstum auf einem System oder entscheiden sich für fragmentierte, inkompatible Lösungen - geleitet von Markttrends bei der Auswahl. Als Ergebnis sehen sie statt der Effekte der Transformation die Verluste durch die Implementierung eines unpassenden Systems und planen das nächste IT-Projekt – das zwar den Schaden an einer Stelle reparieren kann, aber neue an anderer Stelle verursacht.

Der Weg zum Erfolg und einer sicheren Position im Markt liegt darin, verschiedene Technologien zu kombinieren und zu nutzen, um ein kohärentes und synergistisches Ganzes zu erreichen. Dieser Effekt ist in Zusammenarbeit mit einem vertrauenswürdigen IT-Partner erreichbar, der bestrebt ist, die Bedürfnisse und Fähigkeiten des Unternehmens vollständig zu verstehen und dann optimale Lösungen maßgeschneidert auf spezifische Ziele und Wachstumsmöglichkeiten vorzustellen.